- いえらぶ不動産コラム>

- 住まいのノウハウ>

- 不動産を売却したときの確定申告の流れを解説!

住まいのノウハウ

不動産を売却したときの確定申告の流れを解説!

こんにちは!いえらぶコラム編集部です。

不動産売却を検討されている方に向けて、一連の流れをシリーズ化してご説明していきます。

今回ご紹介するのは、不動産を売却した際の確定申告の方法についてです。

そもそも確定申告とは、1年間の所得金額の合計を税務署に申告して、その所得額に応じた税金を納税する手続きを指します。

法人会社で働いている場合は、会社が代わりに手続きをしてくれているため、個人でする必要はありません。しかし不動産を売却するなど、個人で得た所得に関しては個人事業主同様に自分で申告する必要があります。

不動産を売却した際には譲渡所得税が課せられるため、確定申告をして譲渡所得税を納税する必要があります。

譲渡所得税については、詳しくは"こちら"の記事をご覧ください。

納税する必要があるのは、不動産を売却して利益が出たときだけです。反対に、売却しても損失が出るような場合(売却額が購入額より低かった場合)は納税の必要はありません。

しかし、確定申告することによって課税額が減らせる場合があるので、どちらにしても確定申告はしておいたほうが良いでしょう。

前置きが長くなりましたが、確定申告の流れや必要な書類についてご説明していきます。

確定申告の流れ

用意しなければいけない書類

まず、確定申告のためには下記書類を用意する必要があります。

・税務署で用意できる書類

①確定申告書B様式

不動産所得を記入する欄がある、個人事業主向けの申告書です。

②確定申告書第三表

株式の売買や不動産所得などで利益が出た場合は、給与所得とは分けて税額を計算する必要があります。これを分離課税といい、第三表に記入する必要があります。

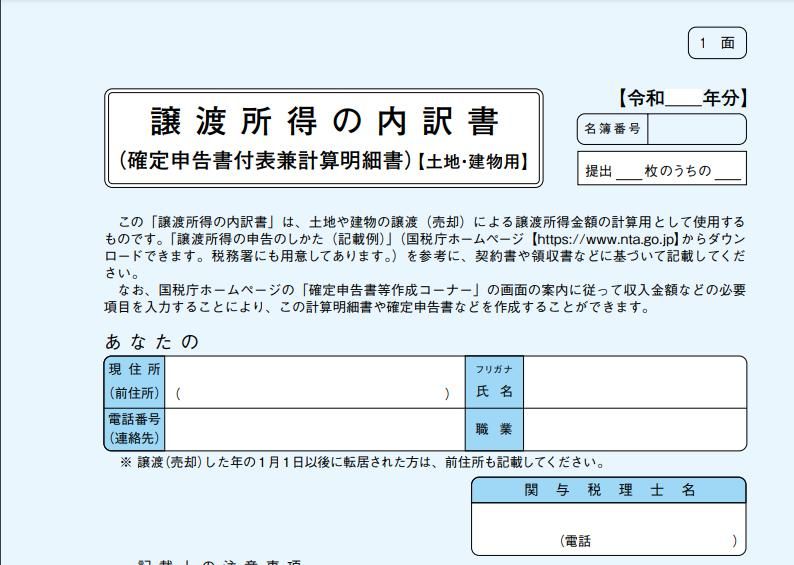

③譲渡所得の内訳書

不動産売却の際には、この内訳書を記入して提出しなければいけません。

・不動産売却の際に発生した書類

④売買契約書(コピー)

不動産購入時・売却時両方の売買契約書のコピーが必要となります。

⑤建物の登記事項証明書

全国各地の法務局で取得可能です。

・その他必要な書類

⑥源泉徴収票やマイナンバーなど

などです。この他にも、特別控除や特例によって必要な書類が異なりますので、適用される特例があるか事前に確認しておきましょう。

注意しなければいけないポイント

確定申告は年中できるわけではなく、できる時期が2月中旬~3月中旬と限られています。仮にこの期間を過ぎてしまった場合、無申告加算税や延滞税などのペナルティが課せられてしまうため、必ず期間内に用意できるように準備しておきましょう。

確定申告書を作成

確定申告書に、課税譲渡額を計算して記入していきます。譲渡所得の計算式は

譲渡所得=不動産の売却価格-(取得費用+譲渡費用)

です。

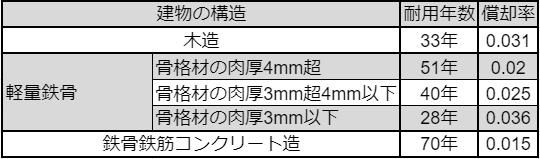

このとき、建物の場合は築年数と共に価値が減少するため、その差分を差し引く必要があります。これを減価償却といい、価値の差分を減価償却費といいます。

減価償却費の求め方は、以下の通りです。

建物の購入費×0.9×償却率×経過

※建物の償却率は、構造によって異なります。詳しくは以下をご覧ください。

確定申告の提出方法

提出方法は、税務署に直接提出・郵送・インターネット申告の3通りあります。直接提出する場合は、自分の所在地の管轄税務署に提出する必要がありますので、場所を調べておきましょう。

まとめ

不動産を売却した際の確定申告の方法についてご説明しました。

確定申告は個人でもできることですが、 もし難しいようであれば税理士に依頼してもいいでしょう。どちらにしても、必要な書類は前もってきちんと準備しておいて、特例が適用されるかも確認しておくことをおすすめします。この記事が少しでもお役に立てば幸いです。

いえらぶでは物件や不動産会社の口コミを見て比較できます。

よりクリアな情報から、あなたにぴったりの

いい家を選んでみませんか?

「いい家」を探す