- いえらぶ不動産コラム>

- 不動産ニュース>

- 経費計上のよくある間違いとは?確定申告で正しく得する方法を伝授!

不動産ニュース

経費計上のよくある間違いとは?確定申告で正しく得する方法を伝授!

【タイアップ企画】提供:オーナーズスタイル・ネット

自分で申告をしているオーナーでも、収入や経費の計上に関わる勘違いや、優遇制度の利用もれなど、思わぬミスを犯していることが珍しくありません。

そこで、賃貸経営に詳しい税理士の山田さんが、安定経営と節税につながる確定申告のポイントを解説します。

話しを伺った方

株式会社八事財産コンサルティング/山田税理士事務所 代表

税理士・行政書士 山田 知広氏

1971年生まれ、名古屋市出身。2002年に税理士登録。相続や事業承継を中心に活動し、これまで150件以上の相続申告を経験。自身も、父から事業を承継し、また法人で不動産賃貸を行っており、その経験を活かしてその経験も活かして個人・法人の事業承継対策や相続税対策を行い、〝モメない相続対策?コンサルティングでオーナーをサポートしている。

収入への増税の反映など間違えやすいポイントを忘れずに確認しよう

確定申告の基本は、収入と経費をもれなく正しく計上することです。

まず収入に関わる注意点としては、店舗・事務所・駐車場などの消費税の対象となる賃料について、2019年10月からの税率アップが適切に反映されているかをチェックします。

賃料の支払い方法は、翌月分を前月末までに振り込む"前家賃"が一般的です。

10月からの増税ですが、9月末の入金分から10%の消費税が適用されます。

意外に間違えやすいのが家賃の滞納分です。

未収金でも一旦収入として計上し、後日、貸し倒れが確定した時点で損金として落とすことが原則です。

また、親子や兄弟などで収益不動産を共有している場合は、収入の帰属を持ち分に応じて按分して計上しましょう。

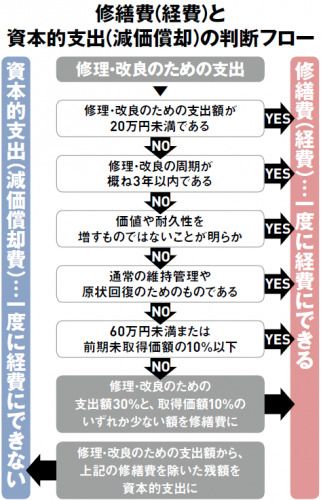

判断に迷いやすい「修繕費」と「資本的支出」少額資産に関する特例も

経費に差が出る最大のポイントは減価償却費です。

建物や付属設備、その他の固定資産を、それぞれの法定耐用年数に振り分けて経費にするものです。

購入資産ごとの金額によっては、3つの「少額資産の必要経費算入」特例が利用できます。

①「少額減価償却資産」と呼ばれる10万円未満の資産は「消耗品費」「備品費」などの項目とし、単年度の経費に全額算入できます。

②資産取得価額が10万円以上20万円未満の資産は、3年間に分けて毎年3分の1ずつ経費算入できます。

③青色申告者の特例として、1つ10万円以上30万円未満のものは、複数取得しても1年間の合計金額が300万円までは一括して経費算入することが可能です。(適用期限は2020年3月末まで。以降延長の可能性あり)

ただ、一度に経費を計上してしまうと、翌年以降の経費が減り、課税所得が増えて税負担が重くなるおそれがあるため、収支のバランスをよく見て実践することが大切です。

なお、設備リースを活用すれば、初期投資なしで、リース料を毎年経費にできます。

管理費や修繕費は、基本的には単年度の経費にできます。

しかし、間取り変更や設備を刷新するリノベーションのように、建物の価値や耐久性を高める費用については「資本的支出」とされ、減価償却の対象となることに注意してください。

※取得価額とは、修理・改良の対象物を購入した際の価額のことで、取得に付帯する引取運賃、荷役費、運送保険料、据付費などを含める(このチャートは要約であるため詳しくは専門家に相談してください)

この続きはオーナーズ・スタイル・ネットで読むことができます。

次ページ:期末が近くなってから経費を積み増したいと思った場合に有効な制度とは

いえらぶでは物件や不動産会社の口コミを見て比較できます。

よりクリアな情報から、あなたにぴったりの

いい家を選んでみませんか?

「いい家」を探す